多晶硅俗称硅料,是广泛应用于光伏和半导体领域的基础材料,被誉为“微电子大厦基石”,是下游生产单晶硅的直接原料,目前主要通过改良西门子法生产。由于我国多晶硅产业兼具高效率低成本等优势,全球多晶硅产业向我国转移的趋势非常明显,也因此涌现出通威股份、协鑫科技和大全能源等一批知名的多晶硅头部生产企业。2024年H1,我国多晶硅产量约106万吨,同比增长约60.6%。

8月27日,新疆大全新能源股份有限公司(以下简称“大全能源”,科创板股票代码688303)披露了2024年半年度报告,报告内容得到了很多投研机构和资深投资者的认可和肯定。大全能源为何如此受青睐,又在这份半年报中展现了哪些主要亮点?

大全能源手握150亿自由资金,资产负债率低至11.4%,继续保持着资金极其充裕、债务压力全行业最低等巨大核心竞争优势,这对其顺利渡过行业低谷期具有非凡的价值和意义。此外,大全能源还通过降本增效、提质增量、循环利用,成功将现金成本降低至仅有4.02万元/吨,降本成效非常显著。

一、资产负债率仅11.4%,债务压力全行业最低,硅料寒冬中的核心竞争优势

即使在硅料头部企业中,大全能源都一向以极低的资产负债率著称,更勿论和普通硅料企业相比了,本次半年报也不例外。截至2024年6月底,大全能源总资产高达478.30亿元,总负债却仅有54.74亿元,资产负债率低至罕见的11.44%,不仅在极低位呈现下降趋势,同期也没有任何其他硅料企业能与之匹敌。如果把时间线继续拉长,在2022年和2023年,大全能源的资产负债率分别仅有12.86%和13.44%,也始终保持在极低位。

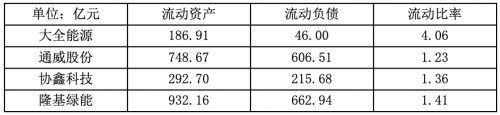

通威股份和协鑫科技都是与大全能源同处于第一梯队的硅料巨头,而硅片和组件的双料龙头隆基绿能则刚与协鑫科技签下200亿元颗粒硅的战略合作,但这些光伏巨头的资产负债率只要和大全能源相比,都会立刻秒变“脆皮”。

截至2024年6月底,通威股份的资产负债率高达67.19%,较之前出现明显上升,协鑫科技则为41.29%,隆基绿能也高达59.16%。大全能源在偿债能力方面完美打败了这些明显企业,后者债务压力明显大得多。

当然,即使是其中资产负债率最高的通威股份也并未突破70%的红线,因此上述明星企业的偿债能力并未出现问题,只不过大全能源在这方面表现实在过于惊艳,才会让前者都相形见绌。

再从流动比率的角度看,大全能源也同样脱颖而出。在通威股份、协鑫科技和隆基绿能中,流动比率最高的隆基绿能也仅有1.41,通威股份更低至仅有1.23,三者均大幅低于一般企业在正常情况的安全标准值2。唯有大全能源的流动比率高达4.06,是安全标准值的2倍,展现出厚实的债务安全边际。

而债务中来自借款方面的压力,对于大全能源已经失去了意义,因为其继续秉持长期以来从不借债的优良传统。截至2024年6月底,大全能源的短期借款、长期借款以及应付债券继续保持全部为零。曾让很多上市公司都头痛不已的巨额借款偿还压力,遇上大全能源,却被后者轻松用空杯心态打败,借款带来的债务清偿风险也被降至零。

而同期通威股份24.98亿元的短期借款虽然不多,但464.80亿元的长期借款却高得惊人,合计已逼近500亿元大关,较之前继续大幅增长,与大全能源相比更是天差地别;协鑫科技82.45亿元的短期借款则相对较高,此外还有90.11亿元长期借款;隆基绿能的短期借款仅3亿元,但105.48亿元长期借款和68.89亿元应付债券,还是对其构成了较大债务压力。

所以结论依然如故,这些明星企业在借款偿还压力方面,同样完败于大全能源。

除了借款,自发性负债对企业的债务压力也有重要影响。自发性负债是指企业在生产经营中基于商业信用等原因而合理占用他方的资金,在后者账期届满前企业无须偿还,最典型如应付账款等。

自发性负债虽然可以提高企业的资金使用效率,但出来混都是要还的,自发性负债亦然。无论账期是3个月还是6个月,自发性负债总会到期并须要清偿,如果金额过大,同样会对企业构成债务偿还压力。因为如果账期届满后企业无法清偿债务,从法律角度就构成了申请破产的必要条件之一,如果企业同时还存在资产不足以清偿全部债务或明显缺乏清偿能力的情形,最严重的后果甚至可能导致企业被起诉破产清算。

大全能源在自发性负债方面同样秉持“无债一身轻”的本色。截至2024年6月底,大全能源应付票据金额为零,应付账款仅有相对于其体量微不足道的4.66亿元,还不到其总资产的1%,因此带来的债务压力极低,也再次反映出大全能源非常注重安全稳健的经营和财务管理理念,这对于保护投资者的投资安全是非常有益的。

而同期通威股份等企业的应付账款却均高于150亿元,其中最高的通威股份为243.41亿元,协鑫科技和隆基绿能则分别为117.70亿元和157.17亿元。此外通威股份和隆基绿能的应付票据也均高于200亿元。

如果把应付账款等自发性负债的运作,比作表演杂技抛球(Juggling),如果演员的能力相同,则显然处于抛转中的球数量越多,球落地的概率就越大(意味着演砸了),演员表演时的压力也相应越大,更容易险中出错。

同样,自发性负债带来的债务压力孰大?是没有应付账款的大全能源,还是超过150亿元的其他企业?答案是显而易见的。

极低的债务压力在目前的行业环境下具有特殊价值和意义,未来很可能继续为大全能源带来更大竞争优势,因为硅料行业的基本运营逻辑已经悄然发生了改变,从“胜者为王”转变为“剩者为王”。生存,开始成为多数硅料企业必须面对的首要问题。

在过去硅料行情较好的时候,行业平均毛利率较高,产能越大产量越高的硅料企业竞争优势也越大,盈利状况也更好。在市场价格处于27万元/吨以上区间时,硅料供应极其抢手,甚至可以供货都成为硅料企业的重要优势,很多下游客户争相与硅料企业签订长单。

然而硅料市场价格最近1年多以来持续大幅下跌,今年4月更是跌破了行业现金成本线。硅业协会数据显示,2024年二季度N型硅料的成交均价仅有4.63万元/吨,单晶致密料更低至4.12万元/吨,相比今年一季度就分别下降了34.8%和30.6%;而相比近年来的高点,缩水幅度更超过80%。

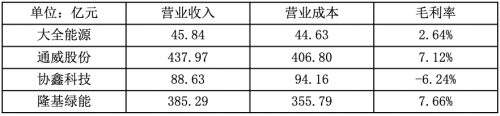

此时产能产量越大非但不再是优势,反而成为了负担和亏损来源。一些以前一味依赖烧钱加产能,薄利多销之下硬靠跑量才把利润强行刷高的硅料企业,此刻纷纷显露原形,越卖越亏即是其最明显特征。而在这样艰难大环境之下,依然能保持毛利率为正的硅料企业,可谓真金不怕火炼。

在硅料三巨头中,协鑫科技已然在这场考验中倒下,今年上半年其毛利率为-6.24%,在经济学概念中已经属于平均收益低于平均可变成本,理论上应该停止生产。大全能源和通威股份的毛利率则依然为正,分别为2.64%和7.12%,成为试炼中的幸存者。

虽然通威股份的毛利率高于大全能源较多,但其作为全球最大的水产饲料生产企业,受益于饲料板块较高毛利率的反哺,这才推高了整体毛利率。如果仅计算硅料板块的毛利率,预计通威股份和大全能源相差并不大。

本周五,英伟达在美股开盘后一度下跌5%。截至收盘,英伟达下跌3.22%,股价为126.57美元/股,市值3.11万亿美元。相比当地时间6月18日的市值高峰3.34万亿美元,经过6月20日和6月21日两日下跌,英伟达市值已蒸发约2200亿美元。此外,周五道指涨0.04%,纳指跌0.18%,标普500指数跌0.16%。英伟达只在当地时间6月18日当了一天的“美股市值第一”(6月19日美股休市),周五收盘时美股市值第一则是微软,总市值为3.34万亿美元。

此刻,债务压力更大的硅料企业无疑更将疲于奔命,当多数乃至全部硅料企业的目标都从“活得好”变成“活下去”时,债务压力放眼全行业都最低,无疑将成为大全能源巨大的核心竞争优势。

这就如同当失业潮来临时,高房贷家庭和无房贷家庭,谁的生活会更滋润?答案一目了然。然而大全能源不仅没有“房贷”压力,银行还有巨额“存款”。

二、150亿自由资金在手笑看风云,多管齐下安全理财提高资金使用效率

“手中有粮,心里不慌”,是我国农业领域长期被誉为“在任何时候都是真理”的箴言,同样也适用于当前的硅料行业。手握数百亿巨额现金的大全能源在硅料行业乃至光伏行业都是一股清流,可供其自由使用的现金极为充沛,这和利润仅停留在纸面上,实际却拿不出真金白银的很多其他上市公司形成了鲜明对比。

早在2022年和2023年,大全能源就曾以238.03亿元和196.29亿元货币资金,在硅料企业中处于领先地位。而本次半年报显示,大全能源货币资金为47.8亿元,为何会与前期数据相差较大?

实际上无需担心,因为现金不仅包括货币资金,还包括交易性金融资产,以及定期存款流动资产等。大全能源除了保留47.8亿元货币资金,已经将多余的现金通过多种安全方式进行了理财,进一步提高了资金使用效率。其中包括结构性存款15.3亿元、一年内定期存款及应收利息84.2亿元、一年以上定期存款及应收利息2.0亿元,加上货币资金合计约149.3亿元。而大全能源的结构性存款等在去年同期则为0,所以大全能源的巨额现金不仅没有消失,而且依然充沛。

而且大全能源的上述现金数据,还经过了上半年计提的7.8亿元资产减值准备,真实性可靠性更有保障。

除了现金继续保持充沛,大全能源上半年在降本增效方面亦有诸多亮点。

三、积极管控产能产量,多种途径有效降本,成本优势行业遥遥领先

“成功者找方法,失败者找理由”,面对硅料全行业上半年暂时面临的严重困境,大全能源选择了主动出击,从产能、成本、市场以及经营目标和策略等方面都展开了全面优化,取得了良好效果。

包括硅料在内,光伏产业链各环节都存在规模经济效应,产能越大往往单位成本越低。而在产能方面,大全能源作为硅料头部企业之一同样也当仁不让。随着内蒙古二期10万吨高纯多晶硅项目在今年上半年顺利投产,大全能源多晶硅的名义产能已经达到30.5万吨。

而且除了产能,大全能源同期的产品质量也始终维持在较高水平,单晶硅片用料占比达99%以上,N型单晶硅片用料占比成功突破70%,预计明年年底有望达到100%。由于单晶硅片特别是N型单晶硅片具有更高的销售价格和毛利率,单晶硅片和N型的用料占比越高,就意味着企业的单位盈利能力越强,利润上限也更高。

世易时移,变法宜矣。以往大全能源保持的满产满销做法,放在二季度硅料市场价格跌破行业现金成本线的特殊情形下,继续照旧显然不合时宜。为了更好地控制成本、稳定产品价格以及减少不必要的现金消耗。大全能源策略性调整了年度例行检修计划时间窗口期,并自第三季度起阶段性调整装置生产负荷,为实现第三季度多晶硅产量4.3万吨-4.6万吨,以及全年产量21万吨-22万吨而努力,这样全年产能利用率预计在70%-80%之间。

此外,自2023年成功开辟境外市场后,大全能源还继续加大海外市场开拓力度,积极争取海外订单,确保在市场价格波动中保持一定盈利能力。

“人不能改变风的方向,但可以改变帆的方向”。大全能源通过上述多方面努力,今年二季度已经成功将自身现金成本降至仅4.02万元/吨,这甚至已经低于当前市场价格,在硅料行业处于领先地位,仅有通威股份等少数龙头能与之相比。在硅料市场当前极其不利形势下,大全能源这一最新成就不仅难能可贵,未来也会继续给其带来巨大相对竞争优势。

近日又获悉,硅料下游的硅片双龙头隆基绿能和TCL中环已经先后双双上调了硅片最新价格,其中G10N 1.15元/片,G12RN 1.3元/片。虽然新报价的平均上调幅度仅有5分/片,但依然给包括大全能源在内的上游硅料行业带来了新的暖意和希望。如果冬天即将过去,春天还会远吗?

“君子藏器于身,待时而动,以钝示人,以锋策己,藏锋慰忠骨,出鞘镇山河”股票配资含义,经过今年上半年的韬光养晦,曾经多次荣登科创板盈利王宝座的硅料巨头大全能源,接下来的业绩又会有哪些惊艳表现?我们对此充满了期待。