随着前几年越来越多科技股回港上市,现在的港股市场,早以中资上市公司为主。

我们经常听到“AH溢价率”这个词,指的是同一公司同时在a股和港股的交易折溢价水平。

目前在红利策略投资中,也会考虑“AH溢价率”的问题。

因为红利策略主要看“股息率”。

股息率=每股分红/当前股价

由于目前同一公司在港股的上市价格基本比A股便宜,所以基本上港股红利指数股息率也都高于A股。

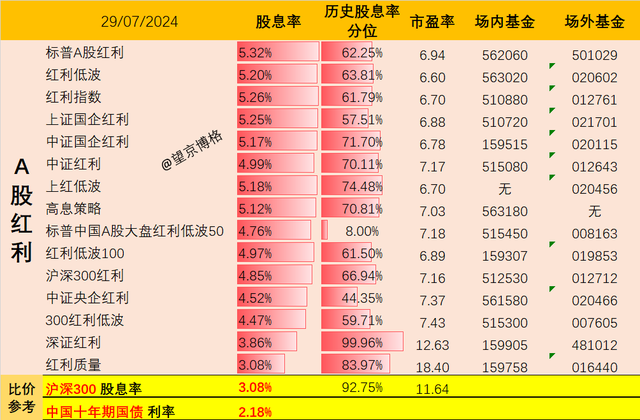

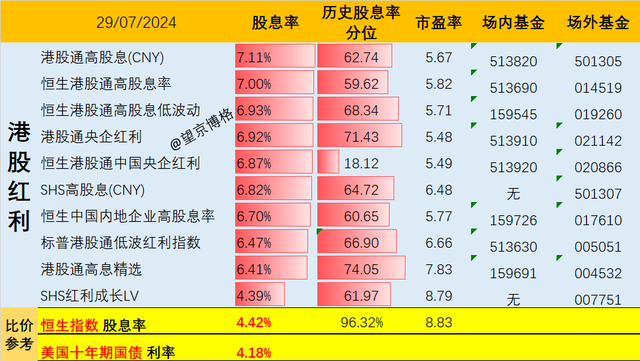

例如,下图统计的A股主要红利指数和港股主要红利指数:

可以看到,港股红利指数的股息率大体是高A股红利的。

但是对于投资者而言,A港与港股红利税政策不一样:

(1)在A股持有一年以上免红利税,持有一个月不满一年收10%红利税,持有不满一个月收20%的红利税。

(2)通过港股通持有港股,无论持有多久都要收取至少20%的红利税,导致最终投资港股的股息率是要打8折的。

有没有什么办法可以规避港股通20%的红利税呢?

(1)香港开户

直接把钱转到香港,在香港开户买港股红利,这样就用缴税了。

例如,博格持仓的恒生高股息(03110)一年合计费率不到0.3%,持仓股票与基金分红都不用缴税;

(2)分红前卖出

直接通过港股通买高股息股票,在股票分红之前卖出,分红之后买入,这样也可以规避红利税。

但是增加一次买卖操作的佣金与印花税大概在0.3%左右,另外,买回来的价格是不可控的。

(3)买“互认基金”

互认基金就是指两个或多个国家和地区之间达成一种协议,允许各自国家的基金产品在对方市场销售,就像是获得了一个"通行证"。

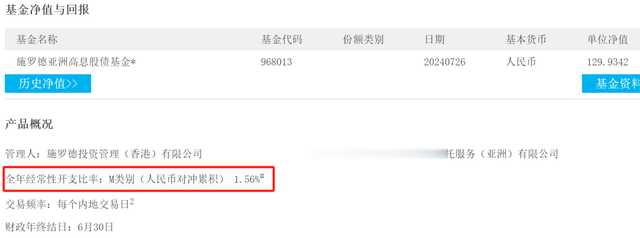

例如交银施罗德亚洲高股息债基金,其本身为香港的基金,但是可以在中国境内销售,其持仓的港股如果分红,是不需要缴纳港股通要求的20%红利税。

又查了一下财税《关于内地与香港基金互认有关税收政策的通知》:(财税 [2015] 125 号)

内地个人投资者通过基金互认从香港基金分配取得的收益,由该香港基金在内地的代理人按照 20%的税率代扣代缴个人所得税。

也就是说,内地基金分红是免分红税的,但是互认基金的分红是要交20%分红税的。

那如何规避互认基金分红20%分红税呢?

方法1:在基金分红前赎回,但是一买一卖也是有交易成本的。

方法2:基金产品规定不分红,只有红利再投或者跟踪的是全收益指数。

“美国必须保持经济增长才能偿还债务,否则就有可能将巨大的、难以承受的负担转嫁给子孙后代。”全球资产管理巨头贝莱德公司首席执行官拉里·芬克近期这样评价美债风险。

法国经济和财政部部长勒梅尔30日表示,第二季度经济表现好于预期,意味着该国2024年全年经济增长可能超过此前政府预期的1% 。

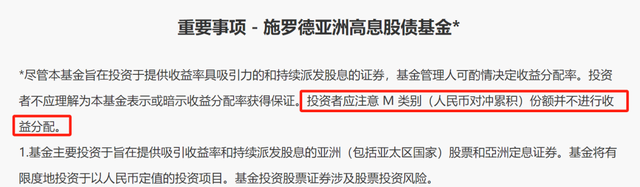

总之,不分红就不涉及分红税了。

比如施罗德这个直接规定了,该互认产品(M类别)压根就不进行收益分配(不分红),实在高明!

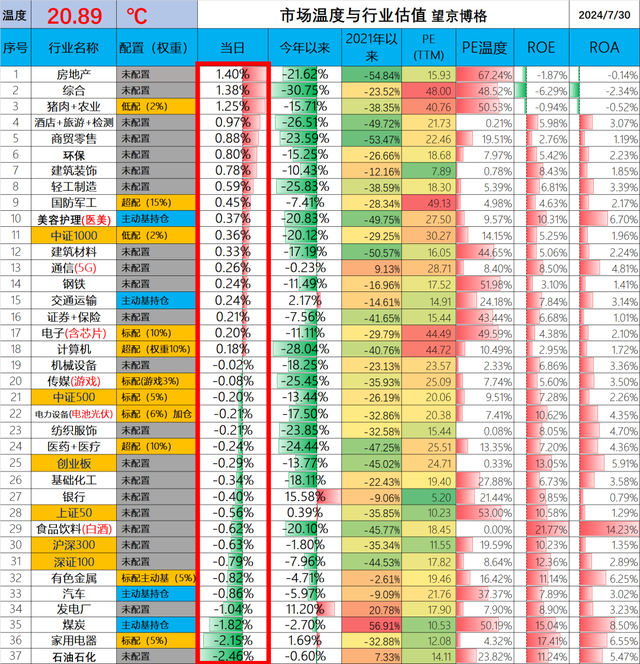

市场温度20.89,又降低一些,交易量勉强超过6000亿。

在办公室大户问博格:一瓶茅台跌破700元,你买不买?博格回答,我又不喝酒,不买! 大户说她买,可以送礼用。博格心想茅台都跌破700元,送礼都没人要了吧。

看了一眼药明康德的市盈率都不到10倍了,这个月工资刚到手,就加仓了一点点医药汉堡,当作底部播种吧,能不能发芽就靠命了。

今天就聊到这里。

统计数据不易,大家点赞支持。

风险提示:以上所涉及标的不作推荐,也不构成对任何人的投资建议,股市有风险个人股票配资合法吗,入市需谨慎。